禽类养殖:

十月份国内肉鸡价格呈现窄幅波动的态势,多数地区白羽鸡价格在3.4-3.6 元/斤,盈利2-5元/只,黄鸡在4.2-4.5 元/斤,盈利2-4元/只。肉鸡价格略显振荡,致使养殖户补栏有所犹豫。由于现有存栏量不足,肉鸡养殖还将有利可图,预期目前的补栏形势可能进一步影响后期的存栏水平。

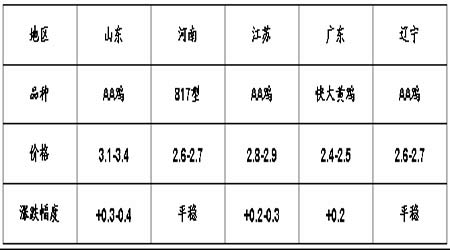

表3 十月份国内主要地区肉鸡苗价格

十月份国内主要地区肉鸡苗价格表(来源:汇易)点击此处查看全部财经新闻图片 综上,按照目前的存栏水平,后期畜禽养殖形势仍将会进一步好转,预计11-12 月份国内饲料消费尤其是豆粕消费有望受到提振,尤其是春节市场的需求,值得关注。

7、农产品(9.59,-0.26,-2.64%)低价吸引基金进驻

当前,因美元过度发行而导致的世界性通货膨胀苗头越来越明显,这已经引起了全球商品投资者的高度重视。豆类商品虽然本身供应宽裕,但也要受到通货膨胀预期影响。商品需求有两类,一类是众所周知的“消费需求”,比如大豆的食用和榨油需求;另一类是不引人注意的“投资需求”,也就是说,有的人购买大豆目的不是为了消费,而是保存下来以供高价出售。投资需求在商品常态环境中不会表现出来,但是一旦出现通货膨胀苗头,或者市场普遍预期这种商品价格会上涨,则“投资需求”会迅速增加。在现货市场上这表现为“囤积现象”,在期货市场则表现为基金大规模购买。“投资需求”一旦被激发,会迅速改变商品供求现状。

2003 至2004年的国内大豆牛市运动过程中,贸易商囤积就对牛市拓展起到了决定性作用。

当前美元持续贬值、工业品价格连续暴涨,已经吸引了大量场外资金进入商品市场。据标准银行的估计,到2006 年年底,将会有1200亿美元的资金将会投资与商品指数基金;而麦格理估计,目到今年底,流入商品市场的基金投资额将升至1300 亿-1400亿美元。大量热钱流入商品期货市场寻找投资渠道,使得期货品种的金融属性增强,带动了整体商品期货价格的上涨,处于低位的农产品期货价格有理由继续成为指数基金觊觎的目标。

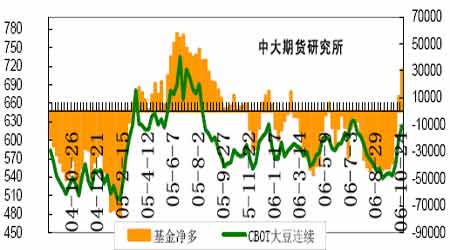

三、国际基金持仓追踪

据美国商品期货交易委员会(CFTC)持仓报告显示,9 月12 日国际基金净空单曾一度达43491 手,而此后国际基金逐周减持净空单,进入十月份,加大了结大量净空单的力度,10 月3 日尚持净空单38396 手,至10 月17 日基金平空翻多,持有11027 手净多单,10月24 日,继续大幅增持净多单至30782 手。国际基金对巨量净空单的了结直接引发了CBOT 大豆十月份的单边涨势。

图12 CBOT大豆期价与基金净头寸关联图

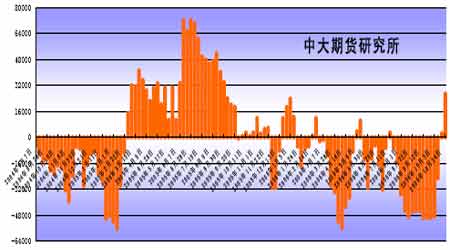

CBOT大豆期价与基金净头寸关联图走势图(来源:CFTC)点击此处查看全部财经新闻图片 截至10 月24 日,商品基金在CBOT 大豆期货及期权上持有26840 手净多单,比上周增加了24,389手。其中多单数量为69,814 手,比一周前增加7,214 手,空单42,974手,比一周前减少17,175 手,空盘量为495,308手,一周前为506,020 手。

图13 商品基金在CBOT大豆期货期权净持仓

商品基金在CBOT大豆期货期权净持仓走势图(来源:CFTC)